在金融市场中,股票配资是一种加杠杆的操作,也便是说你只需供给一部分的本金,就能与股票配资分仓进行配资合作,就可以增加自己的炒股资金。可是在进行配资之前,有一些问题是需求配资者去弄清楚的,像公司的挑选或者是股票配资的利息,还有怎么进行实际操作等等。下面配资之家小编为咱们主要讲一讲配资利息的相关知识。

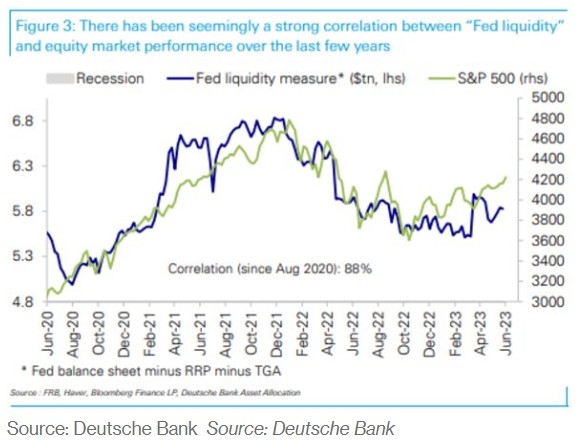

当前,各界关注的问题在于,从经验来看,当全球股票配资分仓,地缘政治风险加剧时,中国市场的表现往往会更好,因为中国公司以国内收入为主,并且外资在A股的持股比例仍相对有限。近期,高盛方面表示,这种情况仍然存在,但随着中俄贸易额在过去5年翻了一番、外国投资者对中国股市的参与度稳步上升,市场波动仍难免加剧,因而投资者在布局时需要更有针对性。近期,高盛的H股风险晴雨表大幅跌至负值区域。本平台获悉,德意志银行正在给一种目前正流行的市场观点泼冷水,这种观点认为,美国政府通过大量发行新国库券来补充资金,将损害股市。过去三年,投资者越来越多地将美联储提供的大量股票配资分仓,流动性视为股市上涨背后的推动力,但德银策略师帕ParagThatte和StevenZeng表示,大部分涨幅可归因于盈利或宏观经济增长指标等基本面因素。

最近美联储刺激措施与股票回报之间的强烈相关性在历史上是不一致的,这使得这种观点更加值得怀疑。Thatte表示:“股票配资分仓,流动性支撑市场的说法完全站不住脚。”

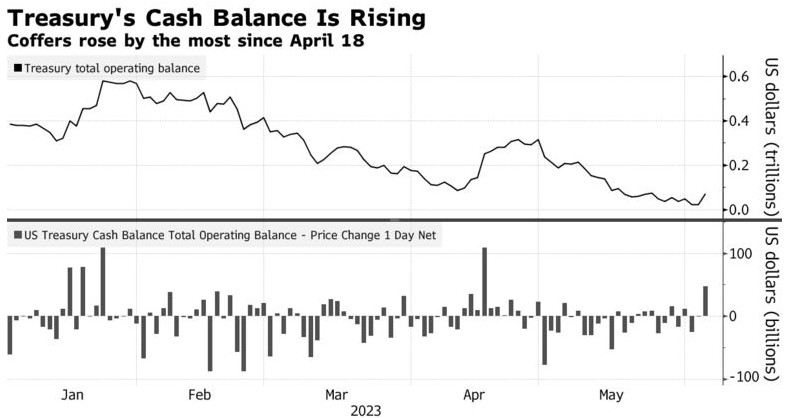

美国官员们正在寻求支持美国财政部一般账户,因为就在拜登总统上周六签署一项暂停债务上限的法案之前,该机构的现金余额降至2015年以来的最低水平。周美国财政部现金余额升至两周以来的最高水平。德意志银行预计,到本月底,美国财政部的现金缓冲将略低于5000亿美元,9月底将激增至6000亿美元。

周美国财政部扩大了期限最短的指标国债的标售规模,因美国政府正努力迅速重建现金储备。

随着债券买家将现金注入货币市场基金,预计新发行美国国债的大量涌入将对银行体系流动性造成压力,而银行体系本已难以留住存款。一些策略师一直认为,美国政府资金库的快速重建将导致流动性下降,从而导致标普500指数下跌约5%。

在全球金融危机期间,随着各大央行制定了包括多轮量化宽松在内的一系列非常规货币政策决定,股市走势与美联储流动性挂钩的观点得到了人们的认同。2020年新冠肺炎疫情期间,随着散户交易员在股市聚集力量,流动性和2020年8月的市场走势之间出现了明显的相关性,这一想法开始流行起来。

NFT解决了这个问题,它们为数字工件提供了一个独一无二的无法复制的真品证书,这是他的价值所在,NFT可以进行交易和出售,需求中的资产价值可以升值。本质上,NFT为数字股票配资分仓,艺术品的交易建立了市场,使数字艺术的创作、销售和交易成为可能。

NFT解决了这个问题,它们为数字工件提供了一个独一无二的无法复制的真品证书,这是他的价值所在,NFT可以进行交易和出售,需求中的资产价值可以升值。本质上,NFT为数字股票配资分仓,艺术品的交易建立了市场,使数字艺术的创作、销售和交易成为可能。但根据德意志银行的一项分析,在2020年上半年,这种相关性是负的,在金融危机之前,根本没有相关性。德意志银行的策略师们在研究报告中写道:“美联储流动性与股票回报之间的相关性不一致,反映出它实际上在很大程度上是虚假的。”

相反,他们说,由于股市每两到三个月就会出现3%至5%的回调,因此市场“可以说早就应该出现抛售”了。当投资者试衡量股市时,关注宏观增长指标可能对他们更有利。战略家们表示,这种关系“牢固、直观、一致”,延续了数十年。

Thatte称:“我们不认为有什么神秘的东西需要通过一种叫做流动性的神秘力量来解释。”

线下配资交易平台将逐渐被线上配资交易模式取代,其原因是由于配资市场运用了互联网配资交易模式,操作起来更加便捷高效,同时提高配资者的投资效率;运用互联网配资模式,个人信息安全方面也相对于保密性强。

文章为作者独立观点,不代表配资炒股平台观点