配资app据悉,前段时间,医药板块可跌太惨了,创新药的龙头恒瑞医药要跌幅高达50%+,成长激素龙头长春高新跌幅近50%,药明康德跌30%,能跌成这样,最直接的原因还是集采对业绩的打击。有人就说了现在是抄底的好时候,但也有人说医药的投资时代已经结束了,你觉得会是哪一边?

近一周,半导体板块的涨势超出了市场的预期。在如今AI发展越来越快的时代背景下,作为算力、存储的基底,半导体的投资价值正待重新评估。

考虑到各国芯片法案出台落地,自由竞争合作模式有可能消退,首创证券分析师何立中近期发布研报称,本土化不仅仅是中国配资行业,半导体产业的目标,全球各地都开始主动地策划股票配资费用,半导体产业振兴计划,以实现自己股票配资费用,半导体产业的本土化。为此各国有可能都自建一套股票配资费用,半导体产业链,特别是股票配资费用,半导体材料设备、芯片制造领域。推荐关注中芯国际、华虹股票配资费用,半导体、鼎龙股份、安集科技、江丰电子、北方华创、中微公司、芯源微、盛美上海。“万物皆周期”,在经历了多重行情之后,投资者也渐渐意识到了判断行业的产业周期位置,将极大地提高投资相关标的的胜率。那目前半导体行业的周期位置究竟发展到哪个环节?有哪些周期底部的细分领域值得关注?本文将详细解析。

万事俱备只欠东风

半导体应用广泛,下游终端涉及各个领域,半导体行业与宏观经济关联性较强。除行业自身供需影响外,美元利率和失业率对于半导体行业景气度和股价拐点都有极强的影响,在宏观波动较大的情况下尤为明显。曾经低利率环境造就半导体十年繁荣,未来联储利率下降的空间与时间将决定行业未来走势。预期领先半导体当下实际情况,市场预期已进入复苏阶段。

回顾过去数十年来费城半导体指数的走势,自费城半导体指数建立以来,半导体产业的发展大致可分为三个时期:1996年以前,随着大型电脑、个人电脑等消费类终端产品的出现与普及,全球半导体产品销量迅速增长,产业整体发展迅速。在1997年至2009年间,半导体行业发生了互联网泡沫,行业的主要需求端也逐渐转变为笔记本、无线通讯、家电等消费电子场景,行业竞争加剧,整体增速有所下降。在2009年至2019年间,智能手机成为了全球半导体发展的主要推动力,行业竞争格局进一步集中,再加上新冠疫情的刺激,在线办公等需求带来了短期需求的快速恢复。

总体来看,一方面,在全球化产业链的趋势之下,半导体行业的销售情况很容易受到宏观环境、地缘政治生态的变化的影响。另一方面,爆款新品的出现会带来短期需求的高速增长,但与供给产能的较长建设周期常常会产生矛盾,从而驱动了半导体产业一轮又一轮的周期性波动。

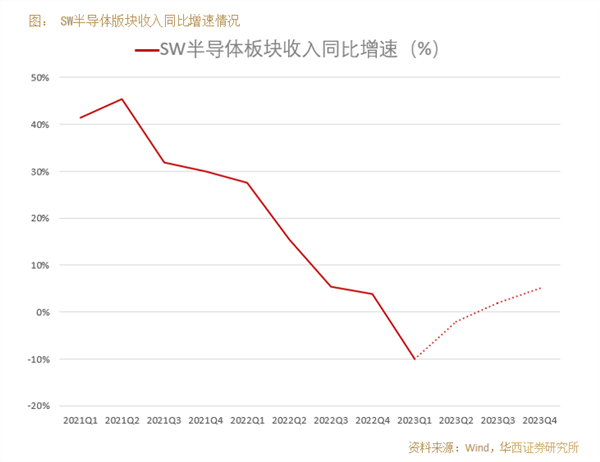

从短期周期来看,一方面,根据半导体行业每三年一轮的周期来看,当前时间点正处于去年下半年以来的去库存周期之中,预计2023年下半年有望筑底,行业或将迎来新一轮上行周期。

另一方面,成长性是贯穿在半导体行业的每一个周期中,在过去的每一个周期中,都会有一些特定的爆款产品来驱动半导体板块的快速成长,比如过去的PC、智能手机、数据中心等。自2021年以来,随着新能源汽车的放量加快,与传统燃油车相比,新能源汽车的电动化和智能化的特征,带来了功率半导体器件,激光雷达、摄像头等感知器件的需求量及单车价值量的快速提升。

在传统消费电子需求进入缓慢增长时代后,汽车电子有望成为半导体行业新的增长极。与此随着2023年ChatGPT的快速“出圈”,全球乃至整个中国都将迎来人工智能芯片、人工智能服务器市场的高速发展。

模拟IC设计、存储芯片或将具有较大弹性

既然下半年半导体行业的周期拐点将至,这个时间段往往在周期底部位置的细分领域更加具有向上弹性,而逆周期的赛道则没有更佳的表现。

目前来看,半导体行业中的模拟IC设计和存储芯片领域已经到了行业底部位置。

模拟芯片不依赖先进制程,因此产品的生命周期很长,价格波动小,对稳定性和成本要求很高,主要依靠的是工程师的经验积累,对技术人员的理解能力要求较高,因此受海外国家半导体产业限制的影响相对较小。它呈现出了长生命周期、品类繁多和周期性弱的特点,是一个长坡厚雪的赛道。

模拟IC设计行业2023年一季度该板块平均毛利率为40.63%,该板块在2021年三季度毛利率达到高点为514%,尽管海外模拟龙头厂商扩产及国内中低端产品的竞争加剧,模拟IC作为长坡厚雪赛道,具备高端产品突破能力及销售体系完善的领先企业有望在行业上升期业绩超出预期。

国金证券建议关注:圣邦股份、纳芯微、澜起科技、杰华特、恒玄科技。

存储芯片行业可以从三个方向观察。价格端,存储器价格已跌破历史最低位置,价格潜在下跌空间较小。供给端,原厂库存开始减少,模组厂商库存逐渐见底,主动去库存效果明显。需求端,服务器新世代CPU的推出和AI需求增加,将提升DDRHBM等高性能产品及高密度模组的需求。

国金证券认为存储价格有望逐渐接近下行周期底部,并看好2023年二三季度存储板块迎来止跌。建议关注:江波龙、兆易创新、澜起科技、东芯股份、普冉股份。

归根结底,实盘配资时杠杆倍数并非越高越好,而且我们在选择杠杆比例的时候需要结合当下实际行情,以及自身的投资水平、风险承担能力等方面来综合选择,切不可妄想一夜暴富。

文章为作者独立观点,不代表配资炒股平台观点